인하 효과가 즉각적으로 반응할리는 없고 9월 말 부채한도 마감 이슈와 QRA 발행계획에 따른 유동성 감소로

경기 view와 함께 다시금 10월,11월 실업률에 대한 우려 상승 발생 가능하고

2024년 125bp인하 (11월, 12월 50bp&25bp) 에 대한 얘기나올 수 있으며

10년물 국채 수익률 3.46% 까지 볼 수 있다.

현 레벨부터 6.7% 상승 = 지수 6.7% 추가 하락 가능성 있다. 단기 저점 5290

현재 S&P500 PBR 5.04 2022년 3.6 수준 = 28% 하락 가능성. 락바텀 구간 4000 부근이라고 생각한다.

추석 연휴 간 푹 ~ 쉬고 FOMC 전에는 주춤주춤한 시장이었기에 오늘이 중요한 날이었다고 생각한다.

전일 미국은 기준금리를 50bp 인하하기로 결정했다.

이에 대해 앞으로 어떻게 대응할지에 대한 생각을 해보려고 한다.

코스피, 코스닥 지수는 미국과 함께 빗각 수렴 중이다. 지수로 봤을 때는 리스크도 크고 더 두고 봐야 할 자리이다.

섹터 선정, 종목 선정이 중요한 장이 될 것으로 보인다.

이 글의 모든 내용이 투자 추천 & 권유 & 선도가 아닙니다.

책임지지 않습니다. 일기장 같은 글입니다.

사실관계 보장 안 됩니다.

모든 투자의 책임과 손실은 매수/매도자에게 있습니다.

MACRO 관점.

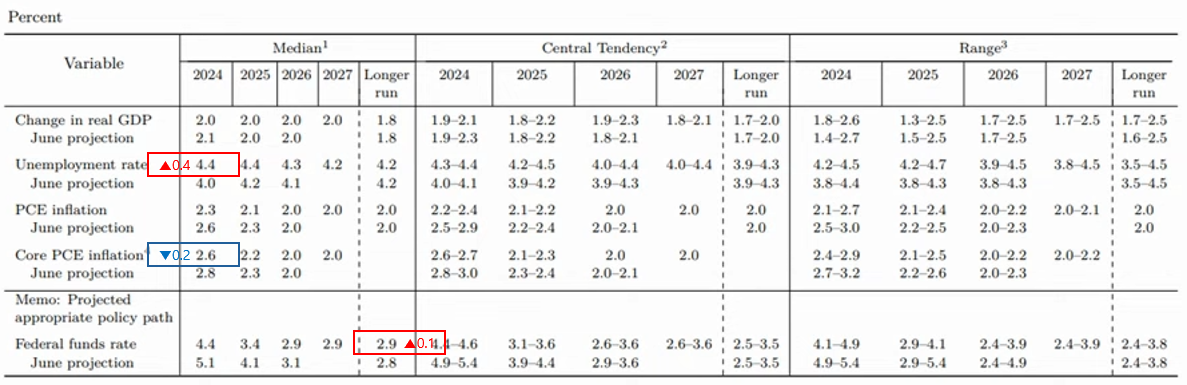

중립금리는 2.9%로 0.1% 상승하였고 실업률 전망치 0.4% 상승 PCE 0.2% 상승.

해석 : 연준이 경기 둔화를 인정했으며 50bp 빅스텝을 단행했고 이에대한 효과로 중립금리 0.1% 상승을 기대한다.

[현 수준] 채권 : 2024 5.5%에서 100bp 인하 중립금리 2.9% 수준 + 약간의 침체우려 = 미국채 10년물 3.71%

50bp인하자체에는 반등으로 반응. QT (양적긴축) 종료 시점에 대한 설명 부재로 하락 마감.

유동성 관점에서는 단기 재료인 양적 완화가 크게 작용할것이고 지수는 결국 경기 상황을 따라갈것이다.

금리인하가 마무리 될것이라는 이야기가 나와야지만 실물 경기 부양 효과가 나타날 것이고,

적정금리로 제시한 2.9% 레벨까지는 225 bp 정도 남았으므로 금리 인하 종료시점은 일단은 6개월 뒤. 종료에 대한 언급은 4개월 정도 뒤부터 이루어질걸로 보인다.

25년 1월까지 주식 비중 축소, 채권 트레이딩 view. 금리 인하 종료 시점 맞춰서 위기 뉴스 경계하며

주식 비중 재차 늘려가는것이 적절할걸로 판단한다.

금리 인하 전망.

빅스텝으로 시작했기 때문에 경착륙 쪽 확률이 크다고 본다 (55%)

11월 까지는 경기 방향성이 나오긴 어렵기 때문에 25bp, 50bp 모두 큰 영향은 없을걸로 본다.

50bp 인하 25bp, 25bp 인하는 원래 계획으로 연착륙으로 가는 시나리오로 꽤 타당하다.

그러나 나는 50bp로 인하를 시작한 이상 연내 125bp 인하까지는 가능할것으로 전망한다.

경기침체를 인정하는 시나리오는 특정 사건 (코로나, 금융위기, 테러, 전쟁 등...) 없이는 가지 않을것이며

최대한 천천히 금리를 내려보려고 노력할 것이다.

이 과정에서도 까딱 경기가 부러지면 추가 인하 = 기업 투자 지연 -> 더 심한 경기후퇴로 가기 때문에

쉽지만은 않을 시나리오이다.

섹터 관점

바이오 - 생물보안법

중국 바이오 기업을 겨냥해 추진하던 ‘생물보안법’(Biosecure Act)이 미국 하원을 통과하면서 국내 CDMO 기업에 대한 기대감이 커지고 있다. 미국이 국가안보 강화와 자국 내 바이오산업 육성을 위해 추진 중인 생물보안법은 우시바이오로직스(WuXi Biologics)와 우시앱텍(WuXi Apptec)을 비롯한 중국 바이오 기업들을 ‘우려 기업’으로 지정하고 이들과의 거래를 제한하는 것을 주요 골자로 하는 법안이다.

장기적으로는 인도 CDMO 기업에 더 큰 호재가 될 가능성이 있지만, 일단은 우리나라 CDMO에 호재다.

바이오- ADC 항암제

ADC항암제는 인플레이션 감축법 수혜로 내년 암학회쪽에서도 계속 부각될 가능성이 있어보인다.

생물학적 제제가 저분자 화합물에 비해 가격 인하 압력이 적기 때문이다.

바이오- 신약개발

영업이익은 작고 부채비율이 높은 경우가 많다.

이자비용 감소는 신제품 없이도 실적을 개선 시키는 효과가 있을 것이다.

고금리 시기에 부채가 늘어났던 종목, N이 있는 종목 (신제품,신고가 등...)에 주목하자.

귀금속

2023년 1월부터 바젤3 에 의해 실물 금이 안전자산으로 인정받았기 때문에

경기침체를 우려하며 금리를 인하하는 시기 금에 대한 선호도가 더 클수 있다.

금관련주, 금 ETF 가 수혜이다.

은도 최근 전고점을 뚤어내며 추세 전환을 보여줄 수 있는 자리로

경기가 더 나빠지는 경우 실물은까지 귀금속=안전한 자산이라는 이미지에 의해 가격 상승을 기대해볼 수 있다.

벨류 관점.

삼성전자

월봉 20선아래, PBR 1.15 장기적인 관점에서 6개월씩 분할 매수하면 소소한 수익이라도 줄 자리로 보인다.

하지만, 반도체 섹터가 모멘텀을 받으려면 적어도 8/20 형성했던 고점 정도는 돌파해주어야하고, 되돌림을 감안해야한다.

돈은 벌어다 줄 수 있더라도 생각보다 오래걸릴것. 오래기다린것에 비해 생각보다 작게 수익을 줄 수도 있다.

'2024 > 신고가 Daily Review' 카테고리의 다른 글

| [20240924_화] 미국 주식, 금&은, 채권 타점 관점 공유 (0) | 2024.09.24 |

|---|---|

| [20240923_월] [상승 +0.33% +0.91%] 초소형 전고체 배터리, 딥페이크 (0) | 2024.09.23 |

| [20240912_수] [상승 +2.34% +3.05%] 엔비디아 반등 (0) | 2024.09.12 |

| [20240911_수] [하락 -0.4% -0.46%] 해리스(신재생,의료AI), 유리기판, 변압기 (0) | 2024.09.11 |

| [20240910_화] [상승 -0.49% +1.16%] 마리나화 합법화, STO (0) | 2024.09.10 |